孚锐商务,专注跨境企业服务

在线咨询孚锐商务提供英国记帐报税、社保登记、财税咨询等服务,如有需要,欢迎联系客服垂询。

国际税收基金会每年会对各国包括公司税,个人税,消费税,房产税,以及国际税收规则等指标,

出具一份国际税收竞争力指数(ITCI)报告。根据2020年的资料显示,英国在税收总体排名为22名,评分为61.6,其中企业所得税在OECD成员国中,是相对有竞争力的。

主要税种介绍

企业所得税

·税率:2023年企业所得提高至25%,中小企业税率(年利润小于等于5万英镑)仍保持为19%。

·纳税主体:对于注册英国在或是主要管理层在英国的企业,需要缴纳企业所得税。

·应纳税收入:是根据企业在该国的营业所得、资产经营收入、资本处置所得。

个人所得税

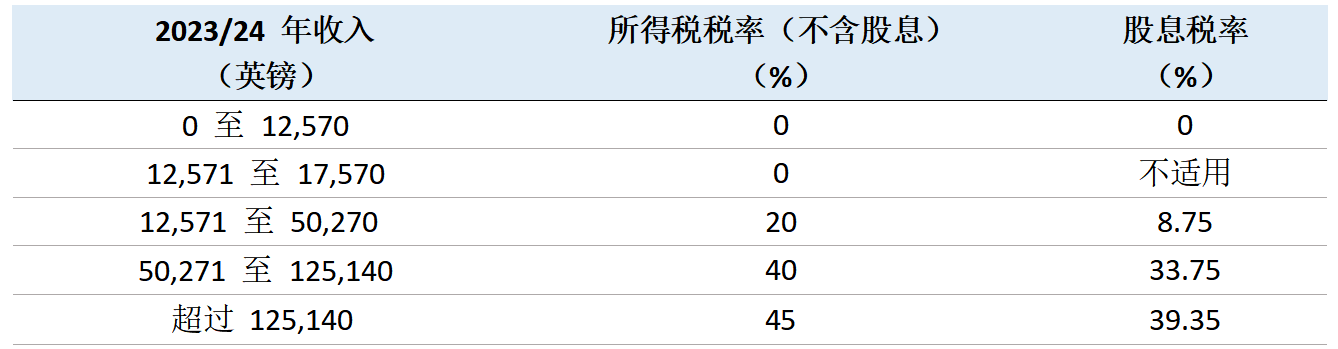

·税率:所得税按累进税率征收,收入水平越高,所得税税率越高。税收按总收入(来自所有赚取的收入和投资来源)减去某些扣除和津贴进行征税。主要津贴是称为“个人津贴”的免税金额,2023/24 年为 12,570 英镑。大多数个人都可以申请个人津贴,除非他们申请的是汇款基础(见下)或他们的收入超过 125,140 英镑。如果收入超过10万英镑,收入每超过10万英镑2英镑,个人免税额将减少1英镑。

·扣除免税额后的净额通常称为个人的应纳税所得额。根据收入是来自收益还是投资,所得税的累进税率略有不同。

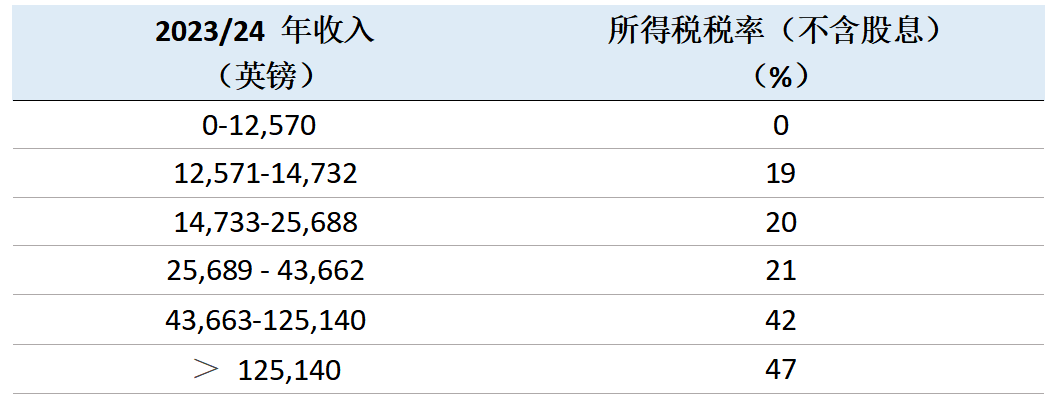

·苏格兰所得税

苏格兰居民对就业收入、养老金收入和大多数其他应税收入缴纳苏格兰所得税,股息和储蓄收入除外,按照上述税率征税,与英国其他地区一致。

·纳税主体:个人在英国的纳税基础取决于其居住地和住所位置。如果个人是英国居民并有住所,他们将就其全球收入和资本利得纳税。如果个人不是英国税务居民,他们通常只需对其源自英国的收入缴纳所得税。

·应纳税收入:在英国当地所取得的收入,可分为三种类型。

1. 非储蓄型收入:个人工资收入、个人贸易收入,个人租赁收入等。

2. 储蓄型收入:银行利息收入,债券利息等。

3. 分红收入;公司股份分红。

增值税

根据提供的商品或服务,英国增值税率可分为3种。

·标准税率20%:绝大多数的商品或服务都属于这种税率。

·零税率0%:诸如书籍、食物、药品和童装等民生必需品。

·免税:与零税率不同,免税商品或服务不被归类在增值税范畴中,例如保险、金融服务、邮政服务和教育等。

预提税

英国并无外汇管制,资金可自由进出英国。一般而言,英国对外支付股息和利润,一律免征预提税;支付利息或是特权使用费,则征收20%的预提税,但签署税收协定的国家则不在此限。根据英国与中国内地和中国香港签署的税收协定,其约定的预提税率如下。

申报时间

企业所得税

·年度申报:须在以下二个较晚的时间内完成申报。会计期结束日往后的12个月,或HMRC发出申报通知后的3个月。

个人所得税

·纸本提交时间:纳税年度结束日同年的10月31日(例2019/20年度,则截止日为31.10.2020)

·网上提交时间:纳税年度结束日次年的1月31日(例2019/20年度,则截止日为31.1.2021)

增值税

季度申报:须在该季度末后的1个月又7天内完成申报。

-

海外公司注册

- 捷克公司注册

- 塞尔维亚公司注册

- 墨西哥公司注册

- 日本公司注册

- 印度公司注册

- 孟加拉公司注册

- 阿联酋公司注册

- 俄罗斯公司注册

- 越南公司注册

- 意大利公司注册

- 巴西公司注册

- 哥伦比亚公司注册

- 阿根廷公司注册

- 秘鲁公司注册

- 南非公司注册

- 埃及公司注册

- 尼日利亚公司注册

- 厄瓜多尔公司注册

- 波兰公司注册

- 斯里兰卡公司注册

- 巴拿马公司注册

- 马耳他公司注册

- 韩国公司注册

- 新加坡公司注册

- 印尼公司注册

- 智利公司注册

- 柬埔寨公司注册

- 泰国公司注册

- 土耳其公司注册

- 澳门公司注册

- 台湾公司注册

- 塞内加尔公司注册

- 新西兰公司注册

- 澳大利亚公司注册

- 几内亚公司注册

- 英国公司注册

- 美国公司注册

- 香港公司注册

- 开曼公司注册

- 法国公司注册

- 尼泊尔公司注册

- 保加利亚公司注册

- 立陶宛公司注册

- 科特迪瓦公司注册

- 菲律宾公司注册

- 卢森堡公司注册

- 斯洛伐克公司注册

- 马来西亚公司注册

- 西班牙公司注册

- 德国公司注册

- 巴基斯坦公司注册

- 乌干达公司注册

- 匈牙利公司注册

- 塞拉利昂公司注册

- 文莱公司注册

- 加纳公司注册

- 荷兰公司注册

- 摩洛哥公司注册

- 挪威公司注册

- 塞浦路斯公司注册

- 博茨瓦纳公司注册

- 津巴布韦公司注册

- 爱尔兰公司注册

- 肯尼亚公司注册

- 卡塔尔公司注册

- 海外财税服务

- 国内外认证服务

- 海外秘书服务

- 特殊牌照申请

-

海外公司注册

- 捷克公司注册

- 塞尔维亚公司注册

- 墨西哥公司注册

- 日本公司注册

- 印度公司注册

- 孟加拉公司注册

- 阿联酋公司注册

- 俄罗斯公司注册

- 越南公司注册

- 意大利公司注册

- 巴西公司注册

- 哥伦比亚公司注册

- 阿根廷公司注册

- 秘鲁公司注册

- 南非公司注册

- 埃及公司注册

- 尼日利亚公司注册

- 厄瓜多尔公司注册

- 波兰公司注册

- 斯里兰卡公司注册

- 巴拿马公司注册

- 马耳他公司注册

- 韩国公司注册

- 新加坡公司注册

- 印尼公司注册

- 智利公司注册

- 柬埔寨公司注册

- 泰国公司注册

- 土耳其公司注册

- 澳门公司注册

- 台湾公司注册

- 塞内加尔公司注册

- 新西兰公司注册

- 澳大利亚公司注册

- 几内亚公司注册

- 英国公司注册

- 美国公司注册

- 香港公司注册

- 开曼公司注册

- 法国公司注册

- 尼泊尔公司注册

- 保加利亚公司注册

- 立陶宛公司注册

- 科特迪瓦公司注册

- 菲律宾公司注册

- 卢森堡公司注册

- 斯洛伐克公司注册

- 马来西亚公司注册

- 西班牙公司注册

- 德国公司注册

- 巴基斯坦公司注册

- 乌干达公司注册

- 匈牙利公司注册

- 塞拉利昂公司注册

- 文莱公司注册

- 加纳公司注册

- 荷兰公司注册

- 摩洛哥公司注册

- 挪威公司注册

- 塞浦路斯公司注册

- 博茨瓦纳公司注册

- 津巴布韦公司注册

- 爱尔兰公司注册

- 肯尼亚公司注册

- 卡塔尔公司注册

- 海外财税服务

- 国内外认证服务

- 海外秘书服务

- 特殊牌照申请

预约咨询

留下您的联系方式,我们将第一时间联系您